輸入取引のある会社は、「輸入事後調査」に備える必要があります。

輸入取引を行うことにより生じる「関税」と「輸入取引にかかる消費税」について、「輸入事後調査」が行われるからです。

「輸入事後調査」とは、輸入貨物の通関後における税関による税務調査のことです。輸入貨物に関する納税申告が適正に行われているかについて事後的に確認し、適正な課税を確保することを目的として実施されます。

輸入事後調査の結果、税金が過少となっていることが判明した場合には、不足税額および附帯税(過少申告加算税、重加算税、延滞税等)を追加納付しなければいけません。

輸入事後調査の連絡がきたときに慌てないように、日ごろから関税等のルールについて理解を深め、適切に準備し、対策を考えておくことが必要です。

今回は、輸入取引を行う会社が、輸入事後調査に備えて知っておいたほうがよいことを紹介します。

輸入事後調査の執行状況および主な申告漏れ事例は?

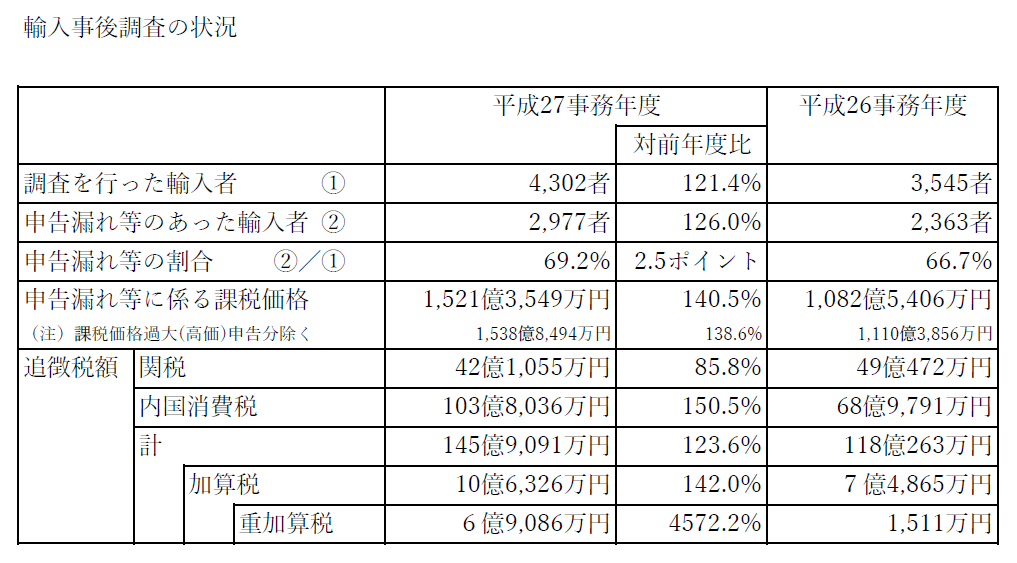

まずは、輸入事後調査の執行状況および主な申告漏れ等の内容から見てみましょう。

(注)輸入者数、課税価格及び追徴税額には、平成27事務年度以前に着手し、当該事務年度に調査が終了したものも含みます。

(出所:財務省ウェブサイト)

http://www.mof.go.jp/customs_tariff/trade/collection/ka20161104b2.htm

輸入事後調査の結果、申告漏れ等が発見された割合は、69.2%となっています。

また、主な申告漏れの事例として、下記があげられています。

・輸入者が支払った価格調整金(インボイス金額以外の貨物代金)の申告漏れ

・冷凍豚肉に係る高価申告

・輸入者が無償提供した材料費用の申告漏れ

・処分または使用につき制限がある貨物に係る課税価格の申告誤り

・低価インボイスによる輸入申告(重加算税が賦課された事例)

(出所:財務省ウェブサイト)

http://www.mof.go.jp/customs_tariff/trade/collection/ka20161104b2.htm

認識不足による申告漏れが発生しないように、上記事例も参考にしつつ、自社の状況を定期的に見直すことが望まれます。

次に、課税関係の検討を行う際の前提となる、関税および輸入取引にかかる消費税の計算方法について確認します。

関税の計算方法は?

関税とは、輸入貨物に課される税金です。輸入貨物の価格または数量を課税標準として課税されます。価格を課税標準とするものを「従価税」、数量を課税標準とするものを「従量税」といいます。日本においては、従価税が一般的な形態です。

関税の基本的な計算式は下記のとおりです。

関税額=課税標準(課税価格 or 課税数量)×税率

課税価格=現実支払価格(※1)+加算要素(※2)

※1:現実支払価格とは、「買手が売手に対して又は売手のために、輸入貨物に係る取引の状況その他の事情からみて当該輸入貨物の輸入取引をするために現実に支払った又は支払うべき総額をいい、当該支払は、必ずしも金銭の移転によるものであることを要しない。この場合において「輸入貨物に係る取引の状況その他の事情」とは、輸入貨物の生産及び当該輸入貨物に係る取引(当該輸入取引以外の取引を含む。)に関する契約の内容及び実態、当該輸入貨物に係る取引に関与する者が当該取引に関して果たす役割、当該取引に関与する者の間の関係その他の当該取引に関する事情をいう」(関税定率法基本通達4-2(1))と規定されています。

※2:加算要素とは、輸入貨物の「現実支払価格」に加算すべき費用です(例:輸入港までの運賃、手数料、無償提供等物品・役務、等)。

輸入取引にかかる消費税の計算方法は?

輸入取引にかかる消費税とは、保税地域から外国貨物を引き取る際に課される税金です。保税地域から外国貨物を引き取る際に、保税地域を所轄する税関長に申告・納付します。

なお、保税地域から引き取られる外国貨物については、国内において事業者が行う資産の譲渡等の場合とは異なり、「対価性」や「事業性」があるものに限られていません(消法4②)。したがって、保税地域から引き取られる外国貨物については、無償であっても、事業として行われないものであっても、消費税の課税の対象となります。

輸入取引にかかる消費税額の計算式は下記のとおりです(消法28④)。

輸入取引にかかる消費税額=(関税課税価格+消費税以外の個別消費税(※1)+関税)×消費税率

※1:消費税以外の個別消費税とは、その課税貨物の保税地域からの引き取りにかかる酒税、たばこ税、揮発油税、地方揮発油税、石油ガス税および石油石炭税をいいます(通則法2三)。

「開発費を別途支払った場合の取扱い」を例に考え方を整理する

基本的な計算方法は上記のとおりですが、状況に応じて他の規定も参照する必要があります。

ここでは、認識不足による申告漏れが多い「開発費を別途支払った場合の取扱い」を例にして考えます。

設例:

・日本のA社は、外国のB社から機械を輸入する売買契約を締結した。

・当該売買契約において、B社は当該機械の製造および製造に必要な技術開発を行い、A社がその技術開発費用を負担する旨を定めた。

・A社は輸入貨物の仕入書価格とは別に、当該技術開発費用を支払った。

この場合、A社がB社に別途支払った技術開発費用は、現実支払価格に含まれるか?

結論:

含まれます。

考え方:

上述のとおり、現実支払価格とは、買手が売手に対してまたは売手のために、輸入貨物に係る取引の状況その他の事情からみて当該輸入貨物の輸入取引をするために現実に支払ったまたは支払うべき総額をいいます(関税定率法基本通達4-2(1))。

したがって、輸入取引をするために、買手が支払う金額が仕入書価格のみである場合は、現実支払価格と仕入書価格は、基本的に一致することとなります。

ここで、別払金がある場合の現実支払価格について、関税定率法基本通達4-2の2において、下記のとおり規定されています。

(別払金等がある場合の現実支払価格の算出)

4―2の2

輸入貨物の輸入取引に係る仕入書価格と現実支払価格が一致しないこととなる場合の取扱いは、前記 4―2(3)によるほか、次に定めるところによる。

(1) 輸入貨物に係る仕入書価格の支払に加えて、当該輸入貨物に係る取引の状況その他の事情からみて当該輸入貨物の輸入取引をするために買手により売手に対し又は売手のために行われる何らかの支払(以下「別払金」という。)がある場合の現実支払価格は、当該仕入書価格に別払金を加えた価格である。

(以下省略)

上記設例の状況においては、輸入取引をするために技術開発費を別途支払っているため、一般的に、仕入書価格に技術開発費を加えた金額が現実支払価格となります。

輸入取引にかかる消費税は支払っても取り戻せる

輸入取引にかかる消費税について、誤解されているケースが見受けられるため、念のため説明します。

関税とは異なり、輸入取引にかかる消費税を支払った場合は、国内取引にかかる消費税を支払った場合と同様に、消費税の確定申告を行うことで、(仕入税額控除の計算方法や課税売上割合にもよりますが)基本的には取り戻せます。

したがって、たとえば、輸入事後調査により輸入取引にかかる消費税の追加納付が発生した場合でも、消費税の申告について更正の請求を行うことで、基本的には、追加納付となった消費税額を取り戻すことができます。

輸入事後調査で依頼される資料は?

輸入事後調査は、担当者へのインタビューや依頼した資料を調査することにより進められます。

よって、輸入事後調査を円滑に乗り切るためには、依頼される資料をあらかじめ把握し、それらの資料を輸入事後調査の際に提出することを念頭において、作成・保管することが重要です。また、日ごろから、誤解を招くような記載は避けることが必要です。

輸入事後調査で依頼される資料としては、一般的に、下記の資料があげられます(ただし、個別案件ごとに異なります)。

1) 会社概要

2) 会社組織図

3) 関税関係帳簿(輸入もしくは輸出の許可書等に記載したものを含む。)

4) 通関関係書類

① 輸入関係書類(輸入の許可を受けた貨物の仕入書、運賃明細書、保険料明細書、包装明細書等)

② 輸出関係書類(輸出の許可を受けた貨物の仕入書、運賃明細書、国内の仕入価格の明細書等)

5) 輸入の許可を受けた貨物の価格表

6) 輸入の許可を受けた貨物の製造者または売渡人の作成した仕入人との間の取引についての書類

7) 総勘定元帳、補助簿、決算書、法人税・消費税確定申告書、その他経理書類

8) 電子取引(EDI取引、インターネットや電子メール等により取引情報を授受する取引等)の情報

まとめ

- 輸入取引を行う前に、関税および輸入取引にかかる消費税の取扱いについて、十分に検討しておくことが望まれます。

- 輸入事後調査で指摘されやすい申告漏れ事例等を確認し、同じような誤りをしないように留意する必要があります。

- 輸入事後調査においてどのような資料が依頼されるかを把握したうえで、それらの資料については、提出することを前提に、日常業務において適切に作成・保管しておく必要があります。

著作権等・免責事項をご確認お願いします。

| 国際税務・海外取引についてお困りの方へ |

|---|

下記のようなお悩みはありませんか?

もし上記のお悩みがある場合は、どうぞ弊事務所までお気軽にご連絡ください。

弊事務所の特徴

ご相談の流れ Step 1:お問い合わせ Step 2:ヒアリング Step 3:お見積り Step 4:業務開始 Step 5:お支払い |