日系か外資系かを問わず、お客さまから「税務調査」についてご質問やご相談をいただくことが多いです。

今回は、個別の税務論点ではなく、一般的な視点から、海外取引のある会社が税務調査に備えて知っておきたいこと、注意しておきたいことを説明します。

税務調査で提出することを念頭において日々の資料を作成する

税務調査を円滑に乗り切るためには、税務調査時に依頼される資料をあらかじめ把握し、日ごろから税務調査を念頭において資料を作成することが重要です。税務調査において誤解を招くような記載はできるだけ避けることが必要です。

海外取引のある会社が、法人税・消費税の税務調査時に依頼される資料としては、一般的には、次のような資料があげられます。したがって、これらの資料については、税務調査で提出することを前提として作成し、適切に管理しておくことが望まれます。

<一般的資料>

・会社案内またはパンフレット

・組織図

・役員名簿

・支店、事業所、工場等の一覧

・株主総会議事録、取締役会議事録

・稟議書

・関連会社間取引の概要

・特別損益等の内容

・固定資産台帳

・棚卸表

・総勘定元帳

・補助簿

・各種証憑(見積書、発注書、納品書、請求書、領収書等)

・賃金台帳

・未払金の明細

<海外関連資料>

・海外取引の概要

・海外のグループ会社の概要

・海外のグループ会社の財務諸表、税務申告書

・海外出向社員のリスト

・海外のグループ会社との契約書

・外国送金依頼書

・外国からの入金の計算書

資料提出しなくても税務署が把握できる情報もある

税務署は、会社が提供した書類、申告書・決算書等や納税状況等以外にも、情報入手経路があります。

海外取引のある者への税務調査について、「国税庁レポート2016」では次のように述べられています。

<海外取引のある者や海外資産を保有する者への重点的な調査>

国境を越えた事業・投資活動の活発化に伴い、海外取引を行っている納税者や海外資産を保有している納税者を重点的に調査し、国外送金等調書や租税条約などに基づく情報交換制度を効果的に活用するなどして、深度ある調査に取り組んでいます。

(出所:国税庁レポート2016(https://www.nta.go.jp/kohyo/katsudou/report/2016.pdf)、37ページ。下線は筆者追加)

以下において、「国外送金等調書」、「租税条約などに基づく情報交換制度」および2017年1月より施行された「非居住者に係る金融口座情報の自動的交換のための報告制度」について説明します。なお、今回は触れませんが、以下で説明する方法以外にも情報収集の方法はあります(たとえば、他社の税務調査で収集した情報・事例や反面調査等)。

国外送金等調書とは?

「国外送金等調書」とは、国外への送金および国外からの送金を受領した金額が100万円超である場合に、金融機関から税務署に提出される法定調書です。

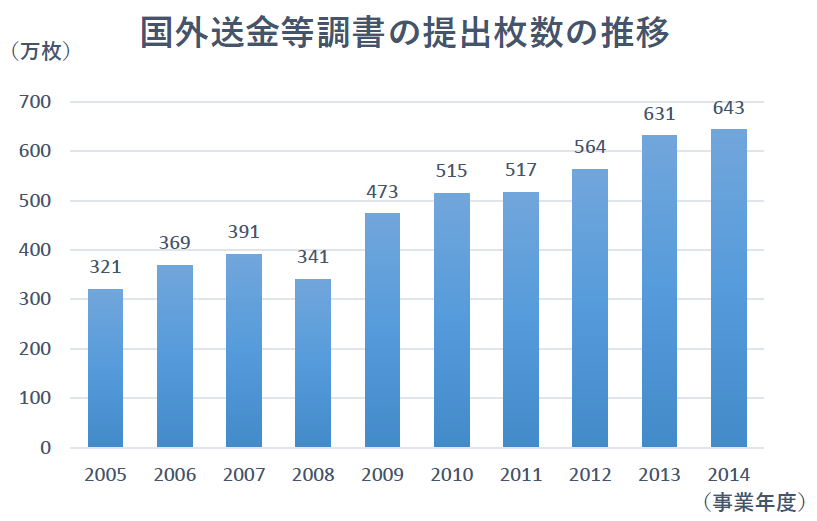

国外送金等調書の提出枚数の推移は下記のとおりです。

※2009年4月より提出基準が200万円超から100万円超に引き下げられています。

(出所: 国税庁レポート2016(https://www.nta.go.jp/kohyo/katsudou/report/2016.pdf)、36ページ)

租税条約などに基づく情報交換制度とは?

二国間の租税条約などに基づく情報交換には、「要請に基づく情報交換」、「自発的情報交換」および「自動的情報交換」の3つの種類があります。

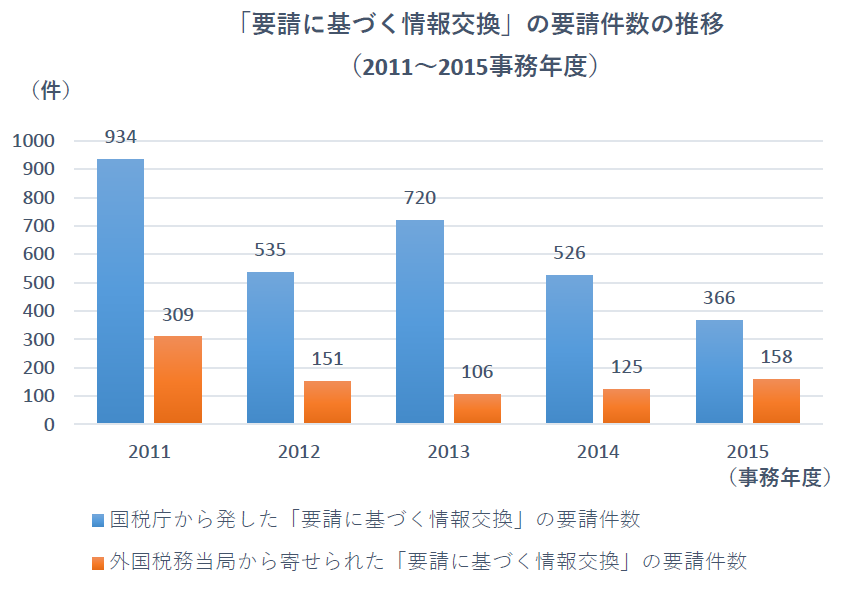

「要請に基づく情報交換」とは、税務調査において、日本国内で入手できる情報だけでは経済実態や事実関係を十分に明らかにできない場合に、条約締結国等の課税当局に必要な情報の提供を要請する制度です。この制度を利用して、日本の課税当局は、海外の課税当局から、海外の法人の決算書や申告書、登記情報、契約書、インボイス、銀行預金口座取引明細書などの情報の提供を受け、調査に役立てているようです。

「自発的情報交換」とは、自国の税務調査で入手した情報を自発的に外国税務当局に提供する制度です。

「自動的情報交換」とは、法定調書等から把握した情報を一括して支払国の税務当局から受領国の税務当局へ送付する制度です。

「要請に基づく情報交換」の要請件数の推移は下記のとおりです。

※「○事務年度」とは、○年7月から翌年6月末までの期間をいいます。

(出所:平成27事務年度における租税条約等に基づく情報交換事績の概要(https://www.nta.go.jp/kohyo/press/press/2016/joho_kokan/pdf/joho_kokan.pdf)、2ページ)

「要請に基づく情報交換」により、海外取引を利用した架空売上値引きをつきとめた事例として、下記があげられています。

<国税庁から外国税務当局に対して要請・受領した情報の活用例>

内国法人の法人税調査において、製品輸出先であるA国法人Bに対する売上値引き処理に不審点が見受けられたため、A国の税務当局に対して、真実の取引実態を把握するために、当該値引き処理に係る会計上の処理の確認を要請した。A当局が法人Bに接触し、会計処理及び取引実態を確認した結果、内国法人が主張する値引きの事実はなく、架空の売上値引きを計上していた事実を把握した。

(出所:平成27事務年度における租税条約等に基づく情報交換事績の概要 (https://www.nta.go.jp/kohyo/press/press/2016/joho_kokan/pdf/joho_kokan.pdf)、3ページ)

2017年1月より施行された「非居住者に係る金融口座情報の自動的交換のための報告制度」とは?

「非居住者に係る金融口座情報の自動的交換」とは、各国の税務当局が、自国に所在する金融機関等から非居住者(個人・法人等)が保有する金融口座情報(氏名、住所、外国の納税者番号、口座残高、利子・配当等の年間受取総額等)の報告を受け、租税条約等の情報交換規定に基づいてその非居住者の居住地国の税務当局との間で情報交換をする制度です。

日本においては、平成27年度税制改正で上記自動的交換のための報告制度の法整備が行われ、2017年1月1日に施行されました。今後は、2018年9月までに、外国の税務当局への情報提供が開始されるとともに、外国の税務当局からもその国の金融機関等にある日本居住者の金融口座情報の提供が開始されます。

この制度により、日本の税務当局は、日本の居住者が外国に保有する金融口座情報を幅広く入手できるようになるため、外国金融機関を利用した脱税や租税回避行為の把握・防止が進むことが期待されています。

海外のグループ会社との取引は重点的に調査される

海外展開している会社の場合、海外のグループ会社との取引については、「日本で認識すべき利益を海外へ移転していないか?国際的租税回避にあたる取引はないか?源泉徴収もれがないか?」といった観点から、取引量や取引内容にもよりますが、重点的に調査されることが多いです。

したがって、特に海外のグループ会社との取引については、税務調査で適切に対応できるように準備・整理しておくことが望ましいです。たとえば、法人税・消費税の税務調査の場合には、下記のようなポイントを説明できればよいかと思います。

「海外のグループ会社との取引を含めた当社のビジネスモデル全体は、この図のとおりです。この契約書に基づき、このグループ会社と、このような種類の取引を、この取引価格で行い、このタイミングでPL計上し、税務上は税法に沿ってこのように処理しています。取引価格の妥当性の検討資料はこちらです。取引発生から仕訳までの業務フローはこちらです。見積書・発注書・納品書・請求書・領収書等および関連する仕訳はこちらです」

税務調査対応を準備する過程で、うまく説明できない取引が見つかることもあろうかと思います。そのような取引についても、可能な限り整理し詳細を詰めておく必要があります。

当然ですが、説明できるようにしておかなければならないのは、売買取引に限りません。

たとえば、海外のグループ会社の社員が内国法人の手伝いにくる場合においても、同様に、説明できるようにしておく必要があります。

契約関係でいえば、出張、出向、転籍または人的役務提供なのかを、書面で明確にしておくことが望まれます。

また、税務上の取扱いでいえば、「対価として支払う金額は妥当か、人的役務提供事業に該当し海外のグループ会社に法人税・消費税の申告義務が生じないか、源泉徴収の必要はないか、租税条約の有無・内容はどうなっているか、短期滞在者免税規定はどうなっているか、所得税の確定申告は必要か、出向役員ならば株主総会決議や出向契約書があるか・定期同額にしているか、海外のグループ会社のPEとされる業務に該当しないか、外形標準課税の報酬給与の額に含めるか」等の検討が必要になります。

まとめ

- 海外取引のある会社は、税務調査時に依頼される資料について把握したうえで、日ごろから税務調査を念頭において、誤解を招かないような資料を適時かつ適切に作成しておくことが重要です。

- 税務署は、会社が提供した書類、申告書・決算書等や納税状況等以外にも、情報入手経路があります。

- 海外展開している会社の税務調査においては、海外のグループ会社との取引を重点的に調査されることが多いので、特に念入りに準備・整理しておくことが望まれます。

- 課税当局において、富裕層や海外取引のある企業による海外への資産隠しや国際的な租税回避行為への取り組みは、重要な課題と位置付けられています。会社としても、国際課税ルールの変化をしっかりとフォローし、脱税行為の回避はもちろんのこと認識不足による源泉徴収もれ等を防ぐ必要があります。また、適切なタックスプランニングを継続的に行えるように、税務管理体制を整備することが望まれます。

著作権等・免責事項をご確認お願いします。

| 国際税務・海外取引についてお困りの方へ |

|---|

下記のようなお悩みはありませんか?

もし上記のお悩みがある場合は、どうぞ弊事務所までお気軽にご連絡ください。

弊事務所の特徴

ご相談の流れ Step 1:お問い合わせ Step 2:ヒアリング Step 3:お見積り Step 4:業務開始 Step 5:お支払い

|