税務調査において、「海外取引に係る源泉徴収もれ」が最も発見されている項目は何か、ご存知でしょうか?

答えは、使用料です。

使用料の支払いについての源泉徴収もれといえば、米国アップルの子会社であるiTunes(東京・港)の事案を思い出される方も多いと思います。2016年9月に新聞報道されたもので、税務調査において120億円の使用料の源泉徴収もれが指摘された事案です。

税務調査で「海外取引に係る源泉徴収もれ」が見つかれば、不納付加算税や延滞税が課されます。追加納付することになる源泉所得税分を海外の支払先から円滑・円満に返金してもらえるのか、という問題も生じます。

外資系企業や海外取引を行っている日系企業は、このような事態に陥いらないために、税務調査においてどのような項目の指摘が多いかを把握しておくことが望まれます。

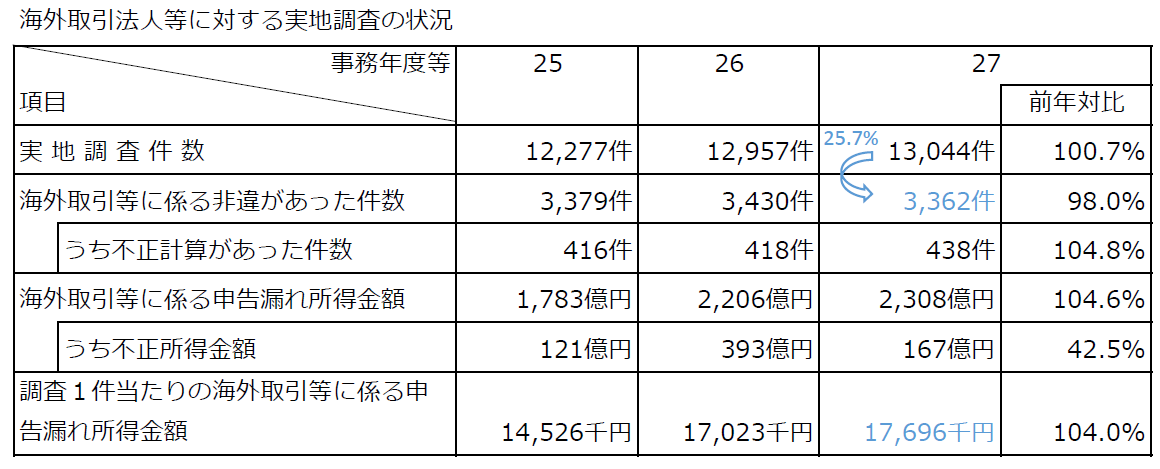

海外取引法人等に対する実地調査の状況

海外取引を行っている法人に対する実地調査の状況は、下記のとおりです。

平成27事務年度の実地調査件数のうち25.7%について海外取引等に係る非違が発見されています。

平成27事務年度の調査1件あたりの海外取引等に係る申告もれ所得金額は、17.6百万円です。

なお、「○事務年度」とは、○年7月から翌年6月末までの期間をいいます。

出所:国税庁ウェブサイト。青字による強調・追記は筆者。

https://www.nta.go.jp/kohyo/press/press/2016/hojin_chosa/pdf/hojin_chosa.pdf

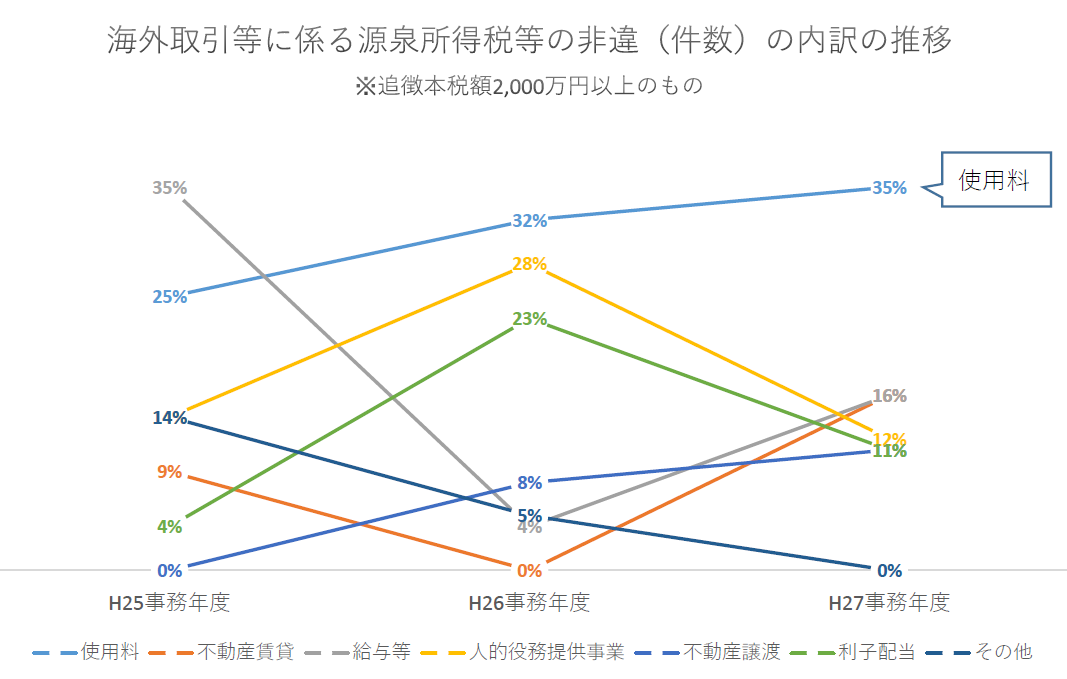

国税庁が公表している「海外取引等に係る源泉所得税等の非違(件数)の内訳」について、3年分をまとめたものが下のグラフになります。

出所:国税庁ウェブサイト(下記)の数値を筆者が加工。

https://www.nta.go.jp/kohyo/press/press/2016/hojin_chosa/pdf/hojin_chosa.pdf

https://www.nta.go.jp/kohyo/press/press/2015/hojin_chosa/pdf/hojin_chosa.pdf

https://www.nta.go.jp/kohyo/press/press/2014/hojin_chosa/02.htm#a02

非居住者や外国法人に支払いを行う際は源泉徴収の要否をしっかりと検討することが必要

上記のとおり、税務調査において、「海外取引に係る源泉徴収もれ」として「使用料」が指摘される割合が高くなってきています。

「使用料」の源泉徴収もれが多い要因としては、「使用料」の範囲の理解が難しいこと、「使用料」の発生頻度が他項目に比べて相対的に高いと考えられること、各国との租税条約ごとに「使用料」の範囲・取扱いについて数種類のタイプがあり混乱しやすいこと、租税条約による使用地主義と債務者主義の置き換えがあり混乱しやすいこと等があげられます。

(「使用料」や「非居住者・外国法人に支払う所得の源泉徴収」は、国税税務における重要論点であり、今後、別の記事で説明する予定です。)

また、「使用料」の非違件数の割合が上昇基調となっている理由としては、(これは源泉所得税に限りませんが)BEPSの影響等により、課税当局がこれまで以上に「使用料(ロイヤルティ)」、その中でも特に冒頭のiTunesのケースのような関係会社間の「使用料(ロイヤルティ)」に注目して税務調査を行う傾向が高まっていることも考えられます。

商品売買の契約書を作成し、自社としては商品売買を行っている認識の場合でも、税務調査において、取引の経済実態を重視し、使用料と認定される可能性もあります。

使用料に該当する場合はもちろんのこと、非居住者や外国法人に何らかの支払いを行う際には、源泉徴収の要否をしっかりと検討することが欠かせません。

著作権等・免責事項をご確認お願いします。

| 国際税務・海外取引についてお困りの方へ |

|---|

下記のようなお悩みはありませんか?

もし上記のお悩みがある場合は、どうぞ弊事務所までお気軽にご連絡ください。

弊事務所の特徴

ご相談の流れ Step 1:お問い合わせ Step 2:ヒアリング Step 3:お見積り Step 4:業務開始 Step 5:お支払い |