外資系企業の税務担当の方であれば、外国親会社のPEリスク検討等に関連することもあり、「PE(Permanent Establishment: 恒久的施設)なければ課税なし」という言葉をご存知かと思います。

しかし、その言葉の内容について、誤解されているケースも見受けられます。

日本の税法やtax packageの実効税率の詳細については適度にスルーしている外国親会社の国際税務担当者も、「PEなければ課税なし」等の国際的な課税原則についてはとても詳しいことが多いので、留意が必要です。

そこで、「PEなければ課税なし」に関連する税務論点はいろいろと考えられますが、今回はその中から、再確認しておきたい基本的事項について整理します。

なお、以下では、非居住者ではなく外国法人を前提として記載しています。

PEの範囲は一定ではない

「PEなければ課税なし」ではありますが、「PE」の範囲は一定ではありません。

日本と各国との間で締結されている租税条約(注1)において定められているPEの範囲は、必ずしも日本国内法(法法2十二の十八、法令4の4、法基通20-1-1~7)(注2)やOECDモデル租税条約(以下、「OECDモデル」とします。)(注3)とは一致しません。

たとえば、OECDモデルには規定されていない、在庫保有代理人(注4)、注文取得代理人(注5)やサービスPE等の規定がある租税条約もあります。また、PEの除外規定についても、日本が締結している租税条約において、必ずしも同一の規定とはなっていません。

したがって、グループ内再編等で外国親会社等が変わり適用される租税条約が変更となる場合、租税条約が改正される場合、OECDモデルやそのコメンタリーが改正される場合等には、それぞれの影響を踏まえて、PE認定のリスクを再検討する必要があります。

また、2015年9月にBEPSプロジェクトの最終報告書がとりまとめられました。その中の行動計画7(PE認定の人為的回避の防止)においては、コミッショネア等の利用により人為的なPE認定を回避することを防止するため、OECDモデルの第5条(恒久的施設)とそのコメンタリーを改訂し、代理人PEの範囲を拡大すること(注6)や、PEの除外規定について準備的又は補助的活動であることを前提とすること(注7)等が勧告されています。

よって、今後は、上記勧告の方向性も念頭に置いたうえで、PE認定のリスクを検討する必要があります。

行動計画7については、下記の目次を眺めるだけでも、内容のイメージが少しつかめると思います。

Preventing the Artificial Avoidance of Permanent Establishment Status, Action 7 ‑ 2015 Final Report

Table of contents

Abbreviations and acronyms – 7

Executive summary – 9

Background – 13

A. Artificial avoidance of PE status through commissionnaire arrangements and similar

strategies – 15

B. Artificial avoidance of PE status through the specific activity exemptions – 28

1. List of activities included in Art. 5(4) – 28

2. Fragmentation of activities between closely related parties – 39

C. Other strategies for the artificial avoidance of PE status – 42

1. Splitting-up of contracts – 42

2. Strategies for selling insurance in a State without having a PE therein – 44

D. Profit attribution to PEs and interaction with action points on transfer pricing – 45

Notes – 46

Bibliography – 46

(出所:OECDのウェブサイト)

原文については、下記OECDのウェブサイトをご参照ください。

http://www.oecd-ilibrary.org/taxation/preventing-the-artificial-avoidance-of-permanent-establishment-status-action-7-2015-final-report_9789264241220-en

実務上においては、PEに該当するかどうかの線引きが難しい場合も多く、各国におけるPE認定の積極性も異なります。

不当にPE認定されるリスクを減らすためには、各国との租税条約やOECDモデルのコメンタリーの内容、各国における執行状況等を踏まえたうえで、経済実態や契約関係を構築し、課税当局に説明できるようにしておくことが望まれます。

(注1)租税条約とは、二重課税や租税回避等の問題へ対応し、二国間の健全な投資・経済交流を円滑化するために、二国間で結ばれる文書による合意です。

(注2)平成26年度税制改正(総合主義から帰属主義への見直し)前は、外国法人について、法人税の課税対象となる国内源泉所得は、恒久的施設の有無および外国法人の活動態様の区分に応じて定められていましたが、改正後は、恒久的施設の有無およびその国内源泉所得がPEに帰せられるかどうかの区分に応じて定められました。恒久的施設の範囲については、改正前後で変わっていません。

(注3)OECDモデル租税条約とは、租税条約の国際標準であり、OECD加盟国を中心として、二国間における租税条約の締結やその改正にあたっての基礎として利用されているものです。

(注4)在庫保有代理人とは、日本国内法においては、外国法人のために、顧客の通常の要求に応じる程度の数量の資産を保管し、かつ、その資産を顧客の要求に応じて引き渡す者をいいます(法令4の4③二)。

(注5)注文取得代理人とは、日本国内法においては、専らまたは主として一の外国法人(その外国法人の主要な株主等その他その外国法人と特殊の関係のある者を含みます。)のために、常習的にその事業に関し契約を締結するための注文の取得、協議その他の行為のうちの重要な部分をする者をいいます(法令4の4③三)。

(注6)行動計画7 (page 15)では、問題意識および改訂の方向性について次のように述べられています。

“8. It is clear that in many cases commissionnaire arrangements and similar strategies were put in place primarily in order to erode the taxable base of the State where sales took place. Changes to the wording of Art. 5(5) and 5(6) are therefore needed in order to address such strategies.

9. As a matter of policy, where the activities that an intermediary exercises in a country are intended to result in the regular conclusion of contracts to be performed by a foreign enterprise, that enterprise should be considered to have a sufficient taxable nexus in that country unless the intermediary is performing these activities in the course of an independent business. The changes to Art. 5(5) and 5(6) and the detailed Commentary that appear below will address commissionnaire arrangements and similar strategies by ensuring that the wording of these provisions better reflect this policy.”

(注7)行動計画7(page 28)では、改訂の方向性について次のように述べられています。

”It is therefore agreed to modify Art. 5(4) as indicated below so that each of the exceptions included in that provision is restricted to activities that are otherwise of a “preparatory or auxiliary” character. It is also recommended to provide the additional Commentary guidance below which clarifies the meaning of the phrase “preparatory or auxiliary” using a number of examples.”

「PEなければ課税なし」だが、課税される所得もある

「PEなければ課税なし」という言葉がシンプルすぎて、「課税なし」の範囲に誤解が生じているケースも見受けられます。

「PEなければ課税なし」とは、非居住者または外国法人が、自国において行う事業について、自国内にPEを有していなければ事業所得について課税を行わないとする国際的な課税原則のことをいいます。

日本を例にとっていえば、非居住者または外国法人が、日本国内にPEを有していなければ、その非居住者または外国法人の事業所得について日本は課税を行わない、ということになります。

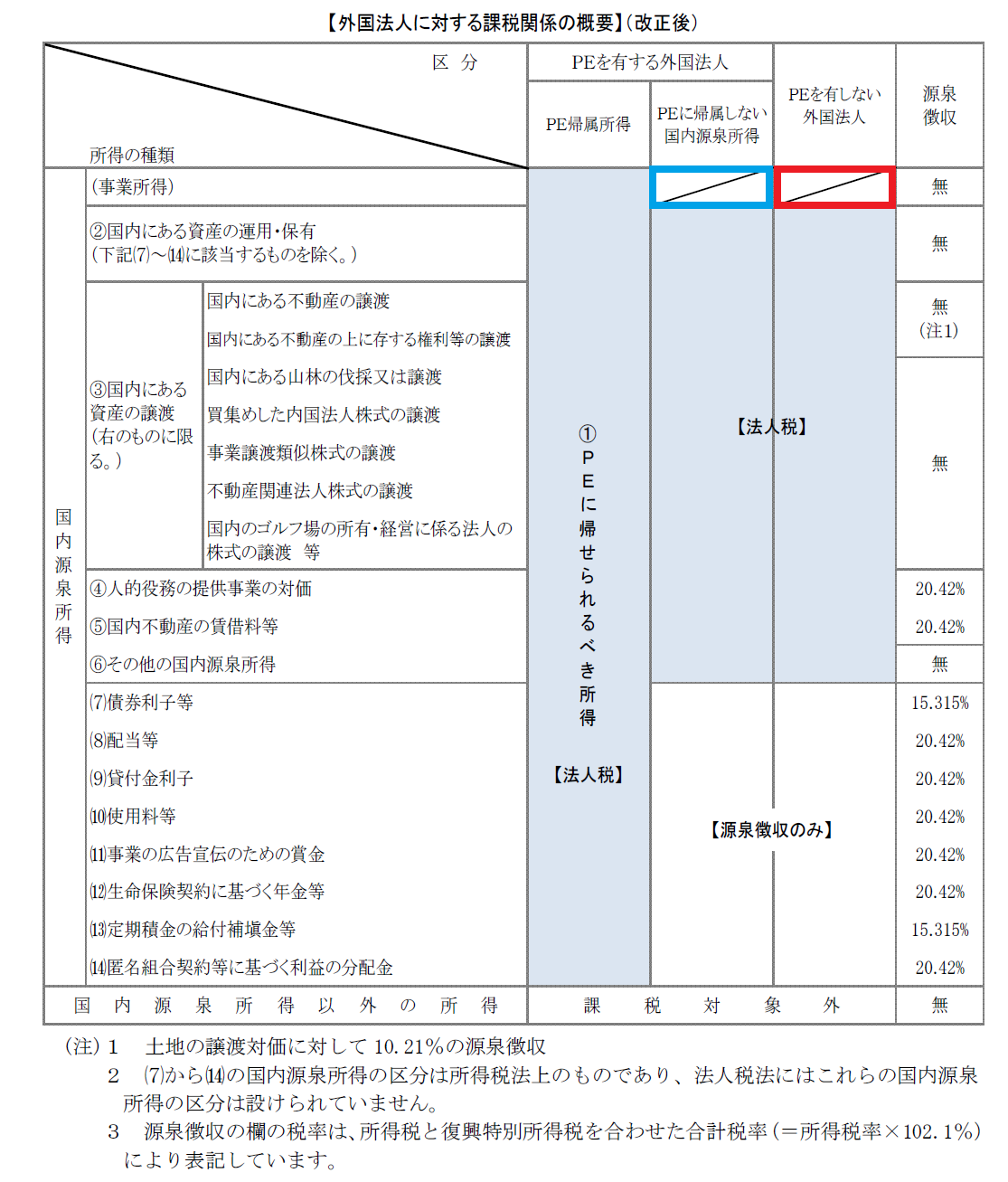

日本の法人税法でいえば、「PEなければ課税なし」とは、基本的に、下表の赤枠部分について述べているものです。なお、青枠部分は、帰属主義によるものです。

(出所:国税庁ウェブサイト、色枠は筆者追加)

したがって、PEを有しない外国法人であっても、日本国内法や日本と各国との間で締結されている租税条約のもと、事業所得以外の所得については、課税されることはあります。

(一例として、「不動産を保有する外資系企業の税務担当者が知っておきたいこと」をご参照ください。)

PEなくても消費税はかかる

「PEなければ課税なし」とは、上述のとおり、事業所得について述べているものです。

よって、結論からいえば、PEを有しない外国法人でも、消費税が課されることはあります。

日本の消費税法上の規定はどうなっているのか?

消費税の課税対象となる取引は、国内において事業者が事業として対価を得て行う資産の譲渡等及び外国貨物の輸入とされています(消法2、4)。

消費税の納税義務者については、「事業者は、国内において行った課税資産の譲渡等(かっこ内省略)及び特定課税仕入れ(かっこ内省略)につき、この法律により、消費税を納める義務がある(消法5①)」と規定されています。

ここで、「事業者」とは、個人事業者(事業を行う個人)および法人をいい(消法2①三、四)、PEの有無はもとより、内国法人と外国法人も区別していません(消法2①四の二に国外事業者の定義はありますが)。

よって、外国法人が日本にPEを有していなくても消費税が課されることはあります。たとえば、日本にPEを有しない外国法人が、日本に所在する資産の購入・譲渡等を行い課税事業者に該当する場合は、原則として、日本において消費税の申告が必要となります。

租税条約と日本の消費税法の関係はどうなっているのか?

租税条約の対象となる税目は、各租税条約の「対象税目」の項目において定められています。租税条約の対象となる税目は、一般的に、所得に対する税金、すなわち所得税、法人税、住民税、事業税等であり、消費税は対象範囲に入りません。

したがって、基本的に、日本の消費税法の規定が適用されます。

まとめ

- PEの範囲については、適宜、租税条約を確認する必要があり、今後の議論の動向にも留意が必要です。

- 「PEなければ課税なし」は、事業所得について述べているものです。

- PEを有しない外国法人でも、消費税が課されることはあります。

著作権等・免責事項をご確認お願いします。